Что такое профессиональный налоговый вычет и как его применить в 2022 году?

Профессиональный налоговый вычет является одним из видов налоговых вычетов. Он предоставляется в сумме фактически произведенных и документально подтвержденных расходов. На сумму данных расходов можно уменьшить налоговую базу при исчислении налога на доходы физических лиц за налоговый период (год). По итогам года можно заплатить 13 % только с разницы между доходами и расходами. А, если НДФЛ уже уплачен, то часть денег можно вернуть.

Порядок предоставления профессиональных вычетов прописан в ст. 221 НК РФ.

Состав расходов, принимаемых к вычету, определяется налогоплательщиком самостоятельно в порядке, аналогичном порядку определения расходов для целей налогообложения, установленному главой «Налог на прибыль организаций».

В состав расходов согласно ст. 221 НК РФ включаются расходы, которые налогоплательщик может учесть в составе вычета, например:

- налоги (за исключением НДФЛ), начисленные либо уплаченные за налоговый период. Налог на имущество, уплаченный предпринимателем, принимается к вычету в том случае, если это имущество (за исключением жилых домов, квартир, дач и гаражей) непосредственно используется им для осуществления предпринимательской деятельности (абз. 3 п. 1 ст. 221 НК РФ).

- страховые взносы на обязательное пенсионное и медицинское страхование, начисленные либо уплаченные за соответствующий период (ст. 221 НК РФ).

Кто может использовать профессиональный вычет, какие вычеты существуют и как его использовать, чтобы уменьшить налог на доходы?

Давайте подробнее рассмотрим ответы на интересующие вопросы.

Кто имеет право на профессиональный вычет

На данную льготу могут рассчитывать следующие резиденты РФ:

- Индивидуальные предприниматели, которые применяют ОСН (общую систему налогообложения). Если ИП работает на УСН или патенте, этот вычет ему не положен.

- Нотариусы и адвокаты, занимающиеся частной адвокатской или иной практикой;

- Оценщики, занимающиеся частной практикой;

- Физические лица, которые получили доход в ходе выполнения каких-либо работ (или оказания услуги), подтвержденных гражданско-правовым договором;

- Авторы и исполнители, которые получили гонорар за научное произведение, открытие, изобретение и т.д.

Вычет в размере фактических расходов, документально подтвержденных — для физлиц и ИП

Сумма вычета равна сумме расходов, которые связаны с получением дохода и подтверждены документами (абз. 1 п. 1 ст. 221 НК РФ, п. 2 ст. 221 НК РФ).

Условия для получения профессионального вычета в сумме фактических расходов:

- Расходы связаны с получением дохода от предпринимательской деятельности;

- Есть документы, которые подтверждают каждую сумму расхода.

Налоговая имеет право проверить правомерность включения расходов в состав профессионального вычета.

Для получения вычета нельзя использовать личные расходы. Например: покупка личного автомобиля или смартфона, бензин для личных поездок, страховки для личного автомобиля, оплату фотографу за семейную фотосессию, оплата услуг салонов красоты и спортивных центров, оплата детских кружков и секций и т.д.

Нужно быть готовым обосновать каждую статью расходов. Если непонятно, можно ли учитывать затраты в составе профессионального вычета, лучше проконсультироваться с бухгалтером.

Вычет для ИП — 20% от дохода

Индивидуальные предприниматели вместо учета фактически произведенных расходов, могут получить вычет в размере 20% от общей суммы полученного ими дохода от предпринимательской деятельности.

Данное право выгодно использовать, если индивидуальный предприниматель не может документально подтвердить свои расходы от предпринимательской деятельности.

Этот вид вычета положен только индивидуальным предпринимателям. Физические лица, которые работают по гражданско-правовым договорам, подрядам и не зарегистрированы в качестве ИП, его применять не могут.

Никакие документы при этом предоставлять не нужно, доказывать связь расходов и доходов тоже не нужно. В декларации сумма дохода просто уменьшится на 20%.

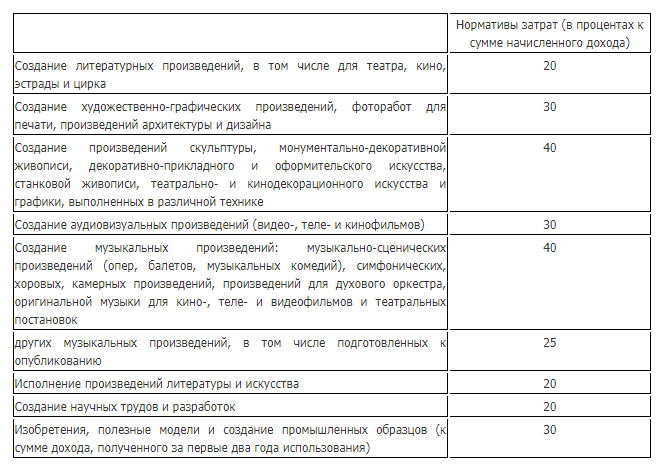

Вычет по авторским вознаграждениям — от 20 до 40% от дохода

Данный вид профессионального вычета применяют те физлица, которые получают авторские вознаграждения или вознаграждения за создание, исполнение или иное использование произведений науки, литературы и искусства, а также вознаграждения за открытия, изобретения и промышленные образцы, но не могут подтвердить фактические расходы.

Его тоже считают в процентах от дохода, как у ИП. Но процент не фиксированный, а зависит от вида дохода.

Полученный авторами доход может быть уменьшен на норматив затрат (в процентах к сумме исчисленного дохода) – см. п. 3 ст. 221 НК РФ.

Например, вычет за создание музыкальных произведений (опер, балетов и пр.) — 40% от дохода, вычет за публикацию фотографий в журнале — 30% от дохода, а за создание научных трудов — 20% от дохода.

Все виды авторских вознаграждений и доли профессионального вычета перечислены в п. 3 ст. 221 НК РФ.

Как получить профессиональный вычет

Есть два способа получить профессиональный вычет:

- Подать заявление на льготу своему налоговому агенту, в роли которого выступает работодатель;

- Заполнить декларацию 3-НДФЛ и сдать ее в ФНС.

У налогового агента. Налоговый агент — это компания или предприниматель, выступающие в роли заказчика по договору. Агенты обязаны начислять доход, удерживать налог и отчитываться в налоговую. И могут уменьшить налог за счет применения профессионального вычета.

Подать декларацию в следующем году. В этом случае физлицо заполняет декларацию 3-НДФЛ, в которой заявляет свое право на профессиональный вычет и уменьшение налога. Подает ее в налоговую инспекцию по месту регистрации.

Как вернуть НДФЛ, если налог уже удержали

Чтобы проще было понять схему применения профессионального вычета и возврата уже удержанного налога, рассмотрим следующий пример.

Допустим, Иван Иванов, в декабре 2021 года оказал услугу по грузоперевозке для ООО при переезде из одного офиса в другой по гражданско-правовому договору. В данном случае ООО является налоговым агентом и обязано удержать из вознаграждения Иванову НДФЛ. В декабре 2021 году Иванов получил от ООО вознаграждение за минусом НДФЛ 13 %.

Если у Ивана Иванова есть документы, подтверждающие расходы на эту грузоперевозку (например, чеки на бензин), то он может подать в 2022 году в срок до 30 апреля декларацию 3-НДФЛ и заявить профессиональный вычет по этой поездке. Налоговая вернет ему переплату по налогу или зачтет ее в счет других начислений по НДФЛ. Одновременно с профессиональным вычетом Иванов может заявить вычет на лечение и обучение ребенка в частной гимназии.

Можно ли самозанятым уменьшить доходы на расходы?

Самозанятые — это физические лица, которые платят налог на профессиональный доход (НПД) и они не имеют право применять профессиональный вычет и уменьшать доходы на расходы.

Самозанятые платят налог по ставке 4% с поступлений от физических лиц и 6% с поступлений от юридических лиц и ИП.

Профессиональный вычет же применяется только к тем доходам, которые облагаются НДФЛ по ставке 13% (как и вычеты за лечение, обучение и покупку квартиры).

Пример. У самозанятого репетитора есть расходы на канцтовары и рекламу, таксиста — расходы на бензин, а у мастера по маникюру — расходы на краску и аренду места в салоне, налог придется платить со всей суммы поступлений от клиента.

Сложность в правильности отнесения документально оправданных расходов для применения профессионального вычета зачастую вызывает сложности заполнения декларации 3-НДФЛ у физического лица или ИП. Основные претензии со стороны налоговых органов — обоснованность расходов.

Итак, подведем итоги.

Для получения профессионального вычета:

- Важно правильно определить, какие расходы физлица относятся к договору, а какие являются личными расходами и не могут быть применены для профессионального вычета;

- Собрать документы, подтверждающие расходы;

- В случае отсутствия подтверждающих документов, правильно определить, можно ли применить фиксированные вычеты в размере 20 — 40 % от дохода;

- Подать декларацию 3-НДФЛ по итогам отчетного года.

Нужна помощь в заполнении декларации 3-НДФЛ? Закажите профессиональную подготовку декларации специалистом.